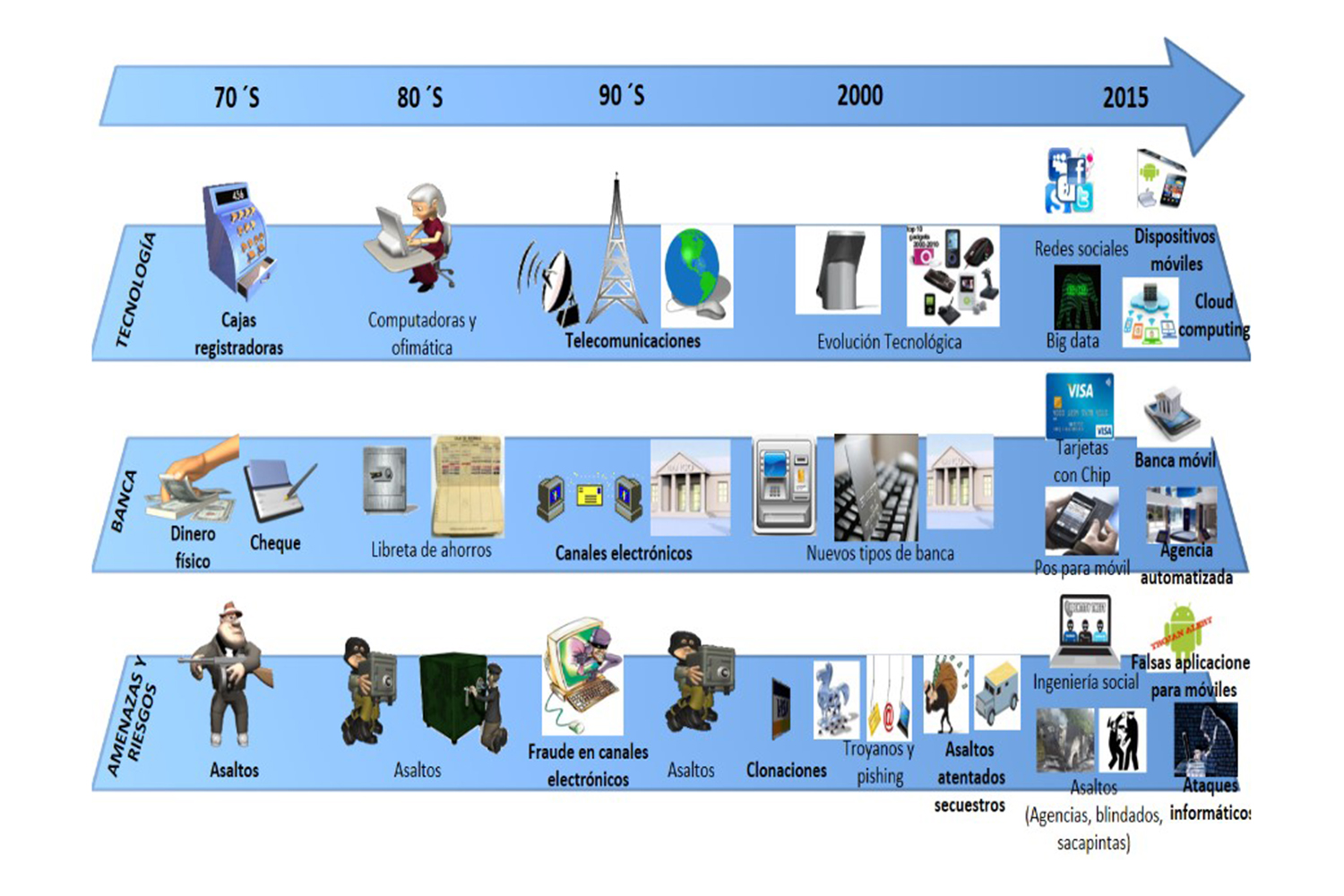

La seguridad bancaria ha tenido una evolución progresiva en base a los avances tecnológicos, así como a los riesgos y amenazas a los que ha estado sometido el sector financiero. Las modalidades delincuenciales físicas y virtuales se han ido perfeccionando y buscando vulnerabilidades en los servicios que la banca presta a sus clientes.

Evolución del riesgo

Si hacemos un repaso cronológico en materia de seguridad bancaria, a partir de los años 70 del siglo pasado se registran los primeros delitos enfocados en asaltos a agencias. Y a partir de los años 90, con el nacimiento de Internet, empiezan a registrarse ataques informáticos y continúan las modalidades delincuenciales presenciales en sucursales.

La utilización de Internet no tiene una conciencia adecuada por parte de los usuarios, comienza la dependencia hacia los proveedores sin establecer medidas de seguridad adecuadas y la información se empieza almacenar en dispositivos extraíbles con pocas medidas de seguridad. Ante este desarrollo, los ciberdelincuentes comienzan a buscar vulnerabilidades.

En los años 2000, los ataques empiezan a dirigirse a las herramientas encargadas de proteger la información, comienza a extenderse de forma masiva el uso de redes sociales y aparece el riesgo de seguridad derivado de los empleados insatisfechos (insiders).

Para 2015, la gestión de seguridad inicia con mayor fuerza en la banca regional con planes sólidos en la conciencia en seguridad de la información. Los departamentos legales buscan legislación para proteger las infraestructuras críticas, también se busca un mayor control relacionado con la privacidad de la información para evitar su fuga y se utilizan herramientas de cifrado de información. Por su parte, el delincuente físico perfecciona sus estrategias en asaltos a las agencias y camiones blindados, fraudes a clientes (clonación de tarjetas, cheques, etc.) y secuestro a ejecutivos bancarios para extorsionarlos.

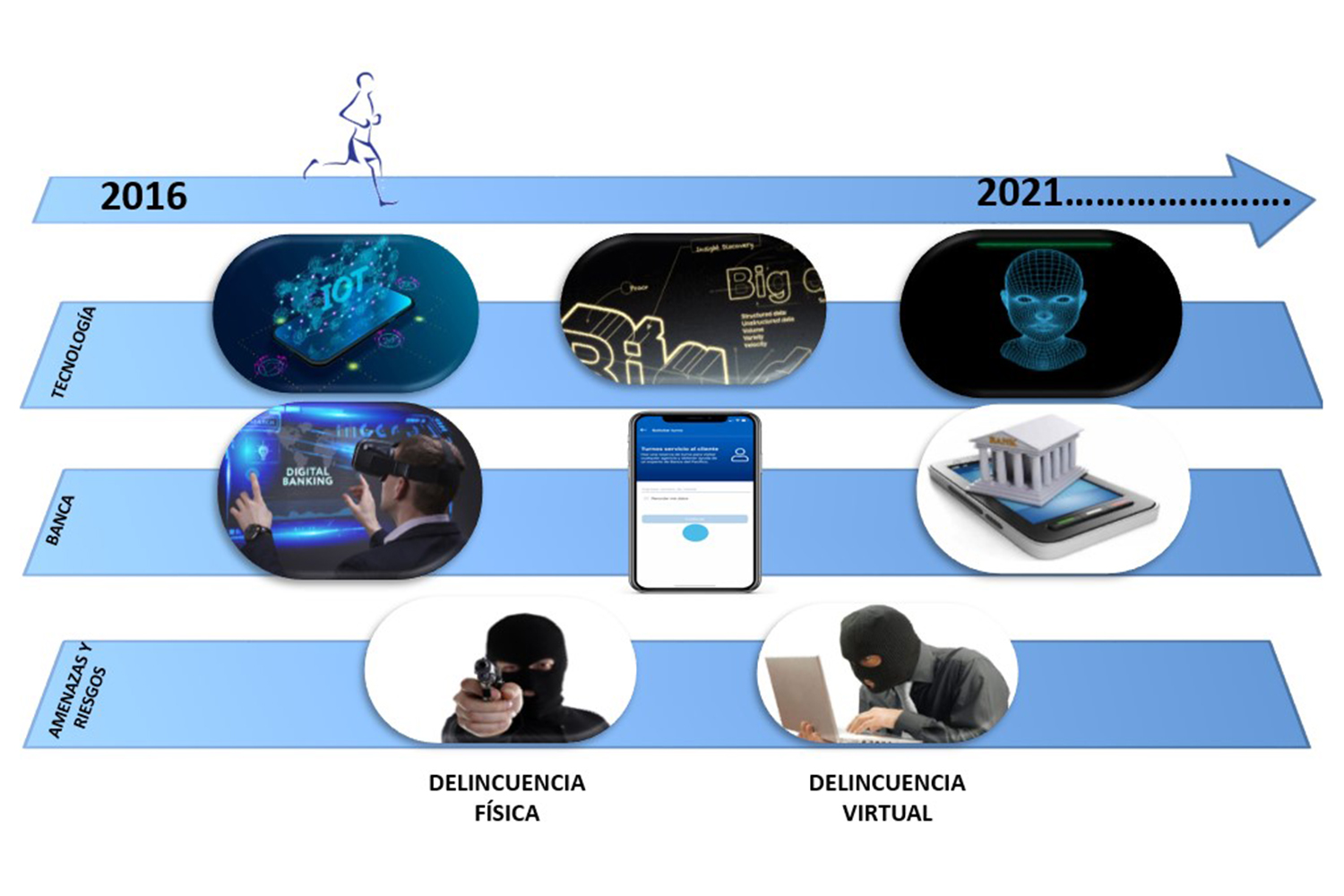

A partir de 2016, la acelerada evolución tecnológica, enfocada en el Internet de las Cosas (IoT, por sus siglas en inglés), el big data y la inteligencia artificial (IA), da lugar a la transformación digital en la banca, situación que motiva fuertemente la presencia del delincuente físico y el delincuente virtual.

A nivel mundial y regional, 2017 fue un año complicado para la ciberseguridad. La banca tuvo que enfrentar ciberataques a gran escala y amenazas contra la seguridad informática como el ransomware: ejemplos, WannaCry y Petya.

Nuevos desafíos

Para los próximos años, uno de los principales riesgos para la seguridad bancaria, y desafío para la seguridad de la información y la seguridad física, será el IoT, un mundo donde las cosas están conectadas al ecosistema digital. Y donde la responsabilidad es proteger los datos de los clientes y los aplicativos de los sistemas de seguridad utilizados en los equipos de respuesta a incidentes de seguridad digital (CSIRT, por sus siglas en inglés) y los centros de operación de seguridad (SOC, por sus siglas en inglés) para minimizar la intrusión y toma de control por parte del delincuente virtual, cuyo fin es acceder a la arquitectura tecnológica para vulnerar y manipular los sistemas a su favor.

Con lo antes mencionado, hay diferentes estudios que concluyen que el acceso a los servicios financieros mejora la calidad de vida de las personas e impulsa el desarrollo económico de los países.

Contexto actual

El año 2020 fue un gran reto para la seguridad bancaria por la pandemia, una situación que causó un gran impacto en temas delincuenciales y en la que se originaron importantes vectores de ataques virtuales, ya que los clientes se inclinaron a la banca móvil y, producto de la cuarentena, se presentaron robos a cajeros automáticos.

Sin embargo, en medio de este escenario crítico y complejo tuvimos que adoptar una nueva realidad. En especial, la responsabilidad del monitoreo remoto de los sistemas de seguridad: levantar centros de monitoreo virtuales y extender la frontera de protección.

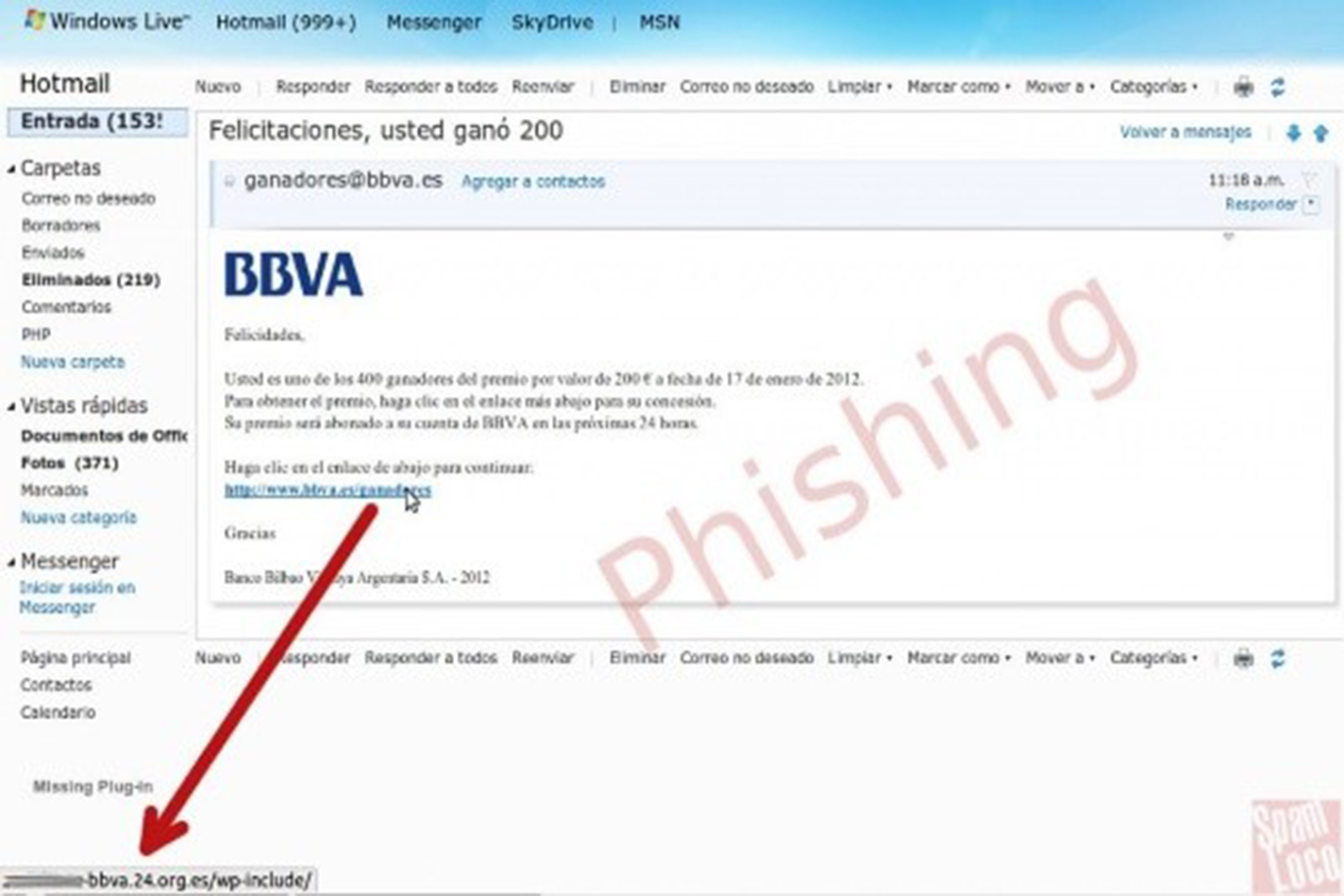

La innovación y la tecnología han tomado el reto en desarrollar nuevos esquemas y formas de dar un mayor y mejor acceso a las finanzas, inclusive a través de los autoservicios. Pero esto acompañado de un fuerte esquema de seguridad con la finalidad de minimizar las diferentes modalidades de los ciberdelincuentes, que en los últimos años han apostado por las campañas de phishing. En cuanto al delincuente físico, se ha enfocado en violentar los cajeros automáticos utilizando herramientas como lanzas térmicas o gas doméstico para llegar a las cajas fuertes.

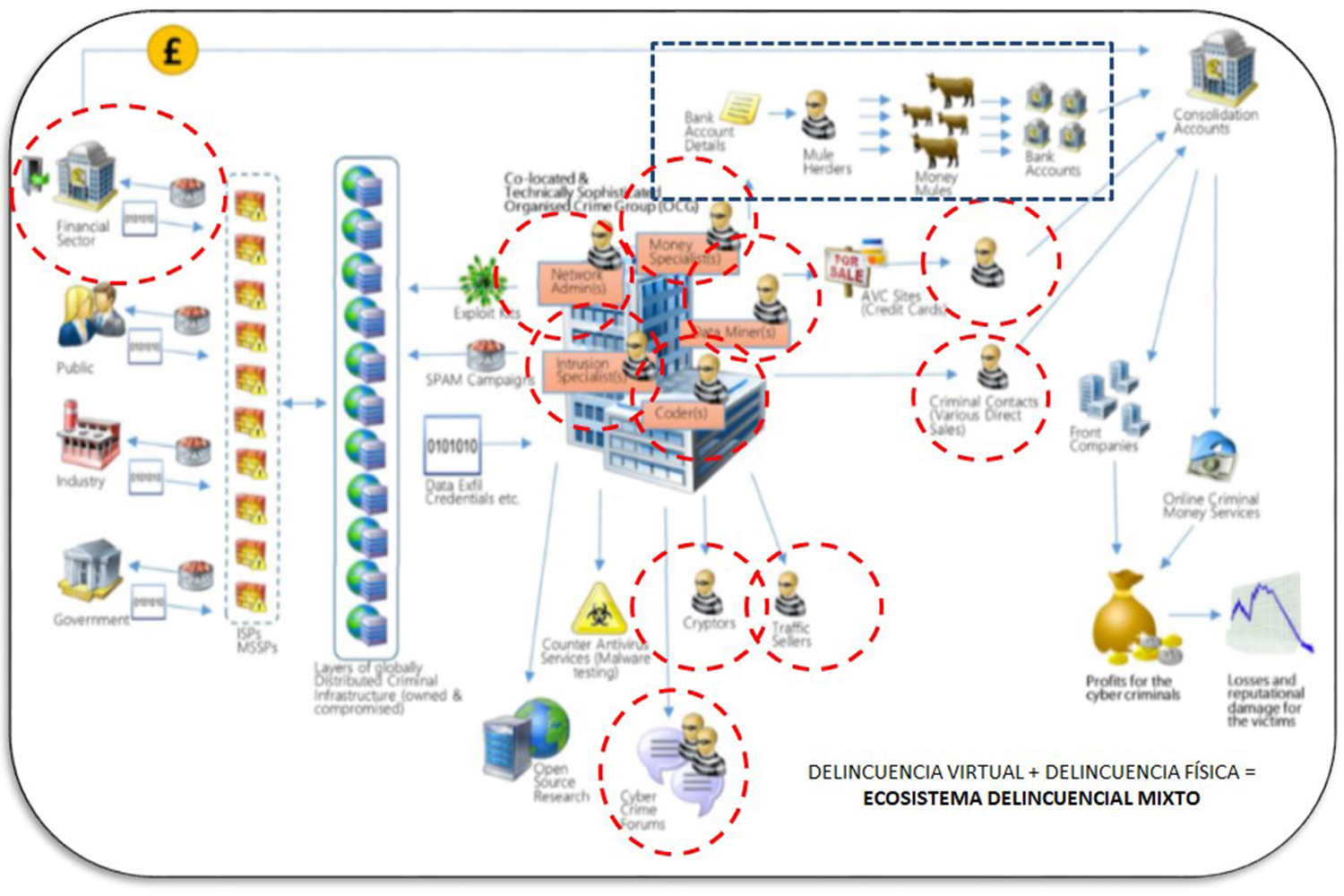

Durante el tiempo, y cada vez con más frecuencia, los delincuentes virtuales y delincuentes físicos han ido formando organizaciones delictivas que, en conjunto, persiguen vulnerar las infraestructuras tecnológicas, los sistemas de seguridad y los clientes. Hay riesgos críticos que se pueden materializar con una probabilidad alta de ocurrencia y causar un gran impacto en el giro del negocio bancario.

Factores estratégicos

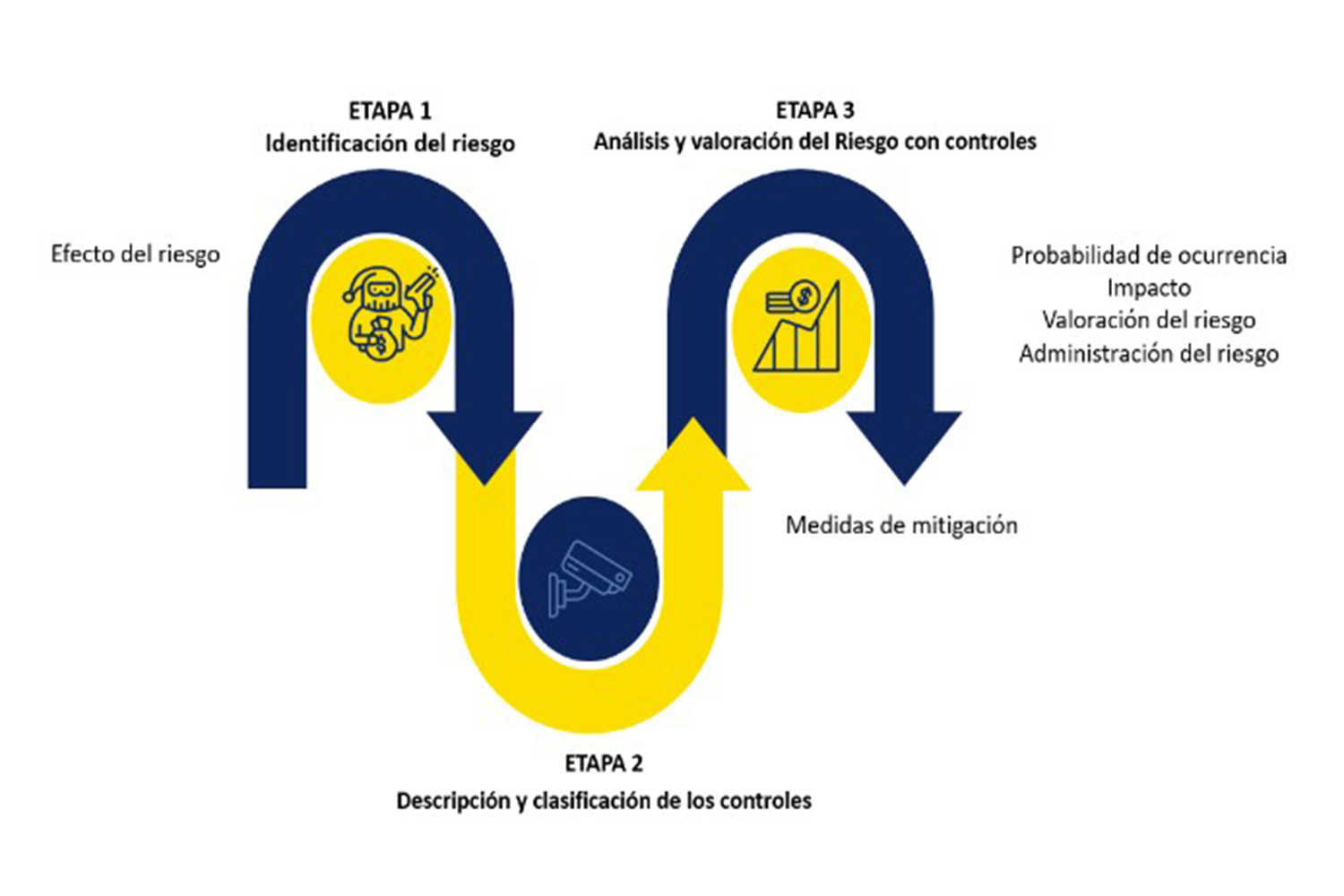

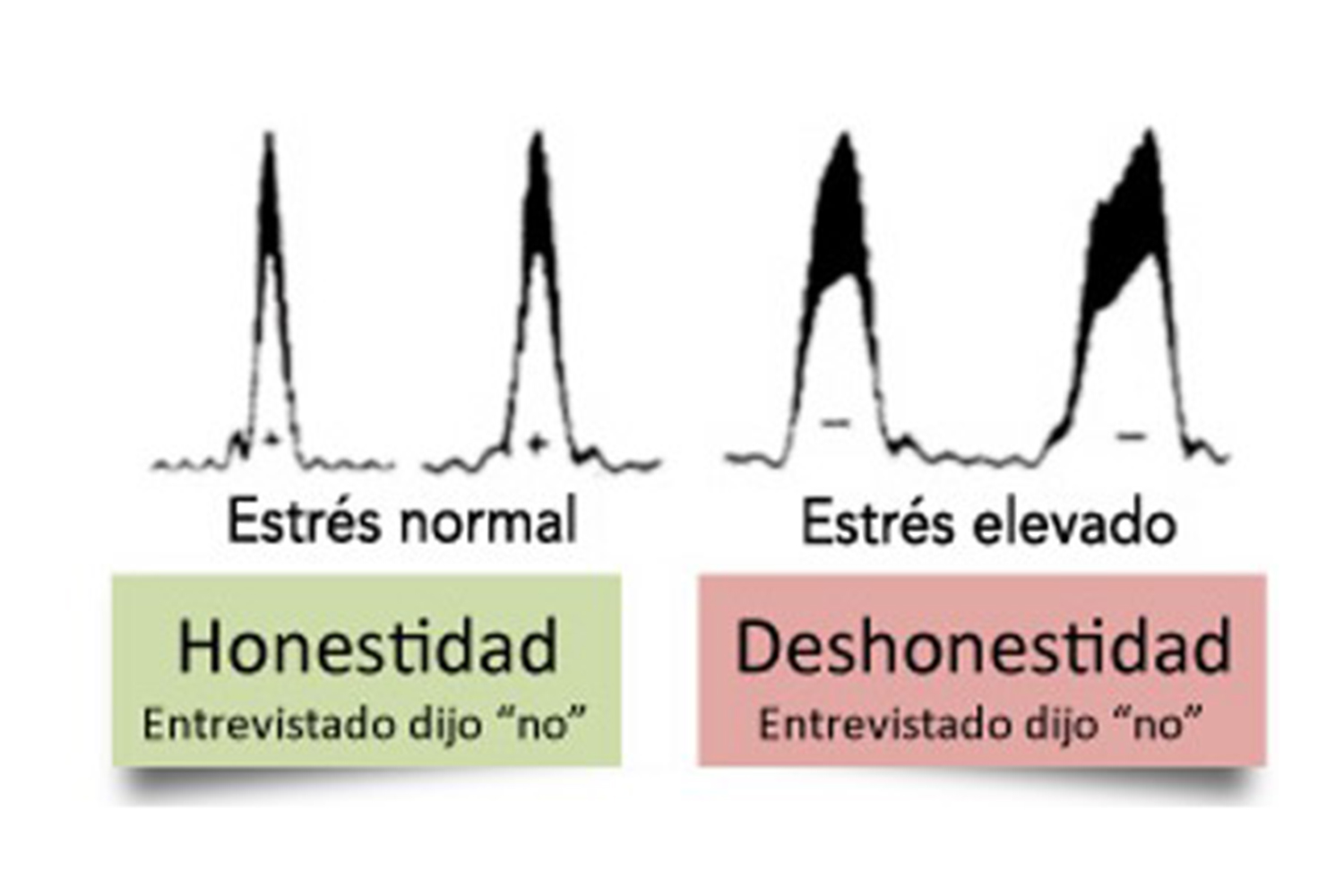

Para enfrentar esta avalancha de ataques violentos y no violentos, los bancos en la región están perfeccionando sus esquemas de seguridad. Y la recomendación es hacerlo a través de cuatro factores estratégicos que son: la gestión de riesgos, óptimos diseños de los sistemas de seguridad, las evaluaciones de confianza para minimizar el riesgo de fraude ocupacional (insiders) y la implementación de equipos de respuesta a incidentes de seguridad digital (CSIRT, por sus siglas en inglés) y Centros de Operación de Seguridad (SOC, por sus siglas en inglés), equipos con la responsabilidad de recibir, revisar, analizar y responder a todo aquel reporte y actividad relacionada con problemas de seguridad de la información o seguridad física.

Los nuevos vectores de ataque irán creciendo paulatinamente. Y será necesario un esquema de gestión apropiado en respuesta a las amenazas acompañado de un equipo de seguridad multidisciplinario, organizado e integrado, acompañado de la implementación de las líneas de defensa que permitirán minimizar los riesgos.

Finalmente, tener visualizados los escenarios más críticos que, a través de los riesgos identificados, se puedan materializar. Esto mediante análisis del impacto al negocio (BIA, por sus siglas en inglés). Para ello, es muy importante tener actualizados y probados los planes de emergencia, contingencia y de continuidad de negocio.

DESCARGO DE RESPONSABILIDAD:

El contenido escrito y verbal de esta exposición son propias del expositor y bajo ninguna circunstancia refleja la posición de su empleador. De igual manera las opiniones vertidas en este entrenamiento son propias del expositor y no reflejan la exposición de su empleador.